【行情分析】 2024年的这些热门预判,究竟哪条会在市场应验?

2023-12-27 16:00:05 215

又到岁末“猜谜”时,金融机构近期纷纷对来年的金融市场前景做出展望。

常年来,即便是最知名且“权威”的国际投行在这方面的战绩也是一言难尽,甚至被嘲讽为“乌鸦嘴”。

我们这次搜罗了一些机构相对“切中要害”的来年展望,暂且放下戏谑的成分,来看哪些预判更有有机会兑现,对于各大资产的走向又将产生何种影响。

希望对大家的交易有所助益——

1、“从宽松到紧缩”——国际知名资管景顺(Invesco)在2024年市场展望中对央行货币政策前景的描述

发生可能性:很高

景顺写道:

我们认为,欧美央行现在已到货币政策紧缩周期的终点,下一步可能想转向宽松,预计将在2024年上半年尾声阶段展开。

该机构同时预计,随着通胀继续向可接受的水平靠拢,这些此前已大幅加息的经济体增速将放缓,促使央行在上述时点转向宽松政策。这也是市场相对一致的预期。

在通胀逐渐归回正常化的同时,实际工资恢复增长,宽松政策应有助经济复苏,使全球经济在2024年下半年回归常态化的增长趋势。

- 相关品种:美元指数(USDInd)

对于美联储2024年的政策路径,FedWatch观察工具给出了全年降息1.5%以上的定价。然而美指几大权重对手货币也都面临降息压力,因此美元弱势在中期内的持续性存疑。

近来美指在不断回吐美联储年中展现鹰派姿态阶段所录得的中期涨幅。点位需关注4-5月低位区域100.95一带支撑硬度,失守则将继续考验99.50的年内低位。

美元指数日线图 来源:FXTM富拓MT4平台

三季度涨势的61.8%回撤位102.50失守后转为压力位,且与近期跌势上轨形成反弹强阻。随后上行还需打破本月高点104.35方可重塑升势。

和其他发达经济体转向宽松的方向迥异,日本央行的货币政策将背道而驰。

全球投资人都在关注,该行决策者何时迈出摆脱超宽松货币政策的第一步。其中摩根士丹利认为:

日本央行将在2024年1月取消负利率政策和收益率曲线控制(YCC)政策,并在2024年7月加息一次。

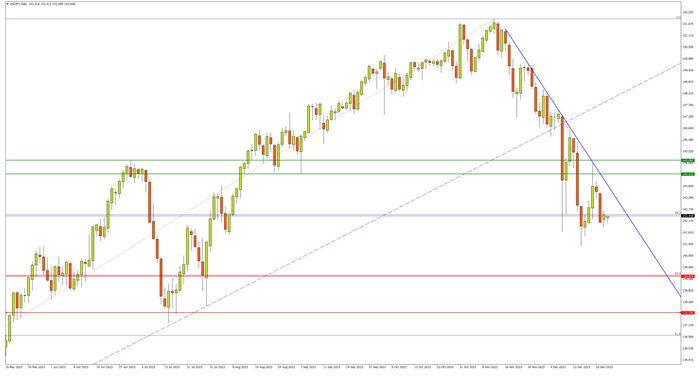

- 相关品种:美元日元(USDJPY)

鉴于日本央行行长植田和男等官员轮番发出鹰派政策信号,美日多半将继续沿近期跌势上轨进一步趋软。

中短期内下行目标将指向全年涨势的50%回撤位139.50;紧接着137.75同样关键,今年3-7月多个关键高低点都落于该位附近。

美元日元日线图 来源:FXTM富拓MT4平台

上行机会来看,汇价至少需攻破9月地点144.35至上半年高点145.05一带阻力方可论及反弹前景。

2、“金融危机已成常态,经济恐将面临全新冲击…”——耶鲁大学经济学家斯蒂芬·罗奇(Stephen Roach)

发生可能性:较高

罗奇在个人专栏中写道:

世界各地平均每3-4年就会爆发一次危机,所以“是时候不再将危机视为例外事件,而是承认冲击实际上经常发生。”

原因是在某种程度上,“一场危机往往导致另一场危机”,央行宽松-紧缩的周期性调整是重要“元凶”。

例如,主要央行长期零利率政策助长资产泡沫,2008年爆发了金融海啸;而政策调整又专注于解决导致上一场危机的问题,而不考虑可能引发另一场危机的原因。

相关品种:现货金(XAUUSD)

危机频发将营造助涨黄金等传统避险资产的市场环境,考虑到2024年又将是各国货币政策集中转向的时段,鉴于各国政策利率此前都已达到数十年来未见的高位,危机爆发或将面临现实风险。

行情来看,现货黄金在年底前再次步入冲击历史高位的路径。

短期内上行将在2100关口至2134历史峰值面临持续抛压,但避险情绪及央行降息前景将为多方攻势推波助澜。

下行则需关注关乎多方心气的2000关口争夺,随后11月和12月回撤低点分别接近本轮涨势的50%及61.8%回撤位,预计都有阻跌能力。

现货黄金日线图 来源:FXTM富拓MT4平台

3、“沙、俄资源减产会贯穿明年整个一季度”——摩根大通

发生可能性:具有一定概率

摩根大通研究(J.P. Morgan Research)预计,尽管经济持续逆风,但2024年石油需求有望增加160万桶/日,原因是新兴市场需求将保持强势,美国也将具有弹性;同时欧洲虽然相对需求疲软,但整体具有明确下限。

即便如此,为了让陷入低迷的国际原油市场保持均衡,OPEC+联盟可能需继续限制产量。“沙特和俄罗斯将把自愿减产及出口削减延长至2024年第一季度。”

摩根大通并预计,如果沙特阿拉伯之后增产石油,俄罗斯增加出口,2024年全球石油库存就多半将持稳。

决定需求的经济前景方面, 欧美经济虽然表现出一定的软着陆迹象,但区别于摩根大通,不少市场声音担心经济出现衰退的可能性仍然很高。

因此当OPEC+减产时,可能并不是因为市面上出现了更多供给,而是OPEC+核心国家“足够明智”地预见到全球经济活动性开始放缓。

- 相关品种:美国原油(CRUDE)

红海危机以及以哈冲突依然风波不断让油价近日迎来起色,但美油4几度行情整体仍处在震荡跌势通道中:

美国原油日线图 来源:FXTM富拓MT4平台

后续反弹机会来看,多头当务之急是打破5-7月震荡箱体上线与跌势上轨交汇形成的阻力区。

随后11月两次上破失败的79.60阻力则是打破下降常态的门槛。唯有悉数站上,市场方可在新年中酝酿升势。

相反若反弹难以持续,12月低点68.00相对关键,失守则市场难免重测64.00一带的年内低点,该位也接近2021年以来的价格底线。

4、“美国科技行业不确定性将是明年‘最大黑天鹅’……”——法国兴业银行

发生可能:存在不确定性

截至上周收盘,包括苹果、谷歌、微软、亚马逊、Meta、英伟达、特斯拉在内的7家科技公司(七巨头)市值总计超过12万亿,较今年6月30日的市值增加1/3。

法国兴业银行全球策略师Albert Edwards指出,美国科技行业的不稳定性可能成为明年经济最大的“黑天鹅”。

阿波罗全球管理公司认为,七巨头和20世纪70年代初的“漂亮50”疯狂有着很多共通点,斯洛克还把前者的市盈率与互联网泡沫时代标普500信息技术板块的市盈率进行了比较,发现二者也有一些相似之处。

对于美股前景,市场向来有多空分歧,在市场预测方面“臭名昭著”的高盛集团对科技巨头前景相对乐观。高盛预计,从2023年到2025年,七巨头每股收益的复合年增长率将达到11%,远高于标普500指数其他成份股3%的复合年增长率。

- 相关品种:标普500指数(SPX500_m)

行情来看,美股三大指数近两个月的超强升势仍在延续,标普500指数则继续瞄准4820的纪录高位,突破则将顺势冲击5000点大关。

标普500日线图 来源:FXTM富拓MT4平台

短调风险方面,去年3月反弹高点4640至8月高点4540一带汇聚了多个潜在支撑点位,后者也是美油维系日线上升常态的底线。

但若出现法兴担忧的科技股黑天鹅,市场明年的调整空间将远不止于此。

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。'